เมื่อตลาดการเงินโลกเกิดความผันผวนอย่างรุนแรง เช่น ช่วงต้นๆ ของโควิด-19 สงครามระหว่างรัสเซียยูเครน ส่งผลให้ตลาดทุนเกิดความผันผวนของราคาและปริมาณการซื้อขาย รวมถึง ‘กองทุนรวม’ ที่แม้จะมีมืออาชีพบริหารจัดการกองทุน ยังเกิดสภาวะผู้ลงทุนเทขายสินทรัพย์จำนวนมากหรือก่อนเวลาที่กำหนด

อีกทั้งการเติบโตอย่างรวดเร็วของกองทุนรวมในตลาดโลก ทำให้มูลค่าทรัพย์สินสุทธิ (NAV) มีบทบาทสำคัญต่อสภาพคล่องของตลาดการเงินโลก เท่ากับว่าหากเกิดการเทขายสินทรัพย์และหน่วยลงทุนจำนวนมากอย่างมีนัยสำคัญจะยิ่งทำให้เกิดความผันผวนต่อมูลค่าทรัพย์สินสุทธิของกองทุนรวม

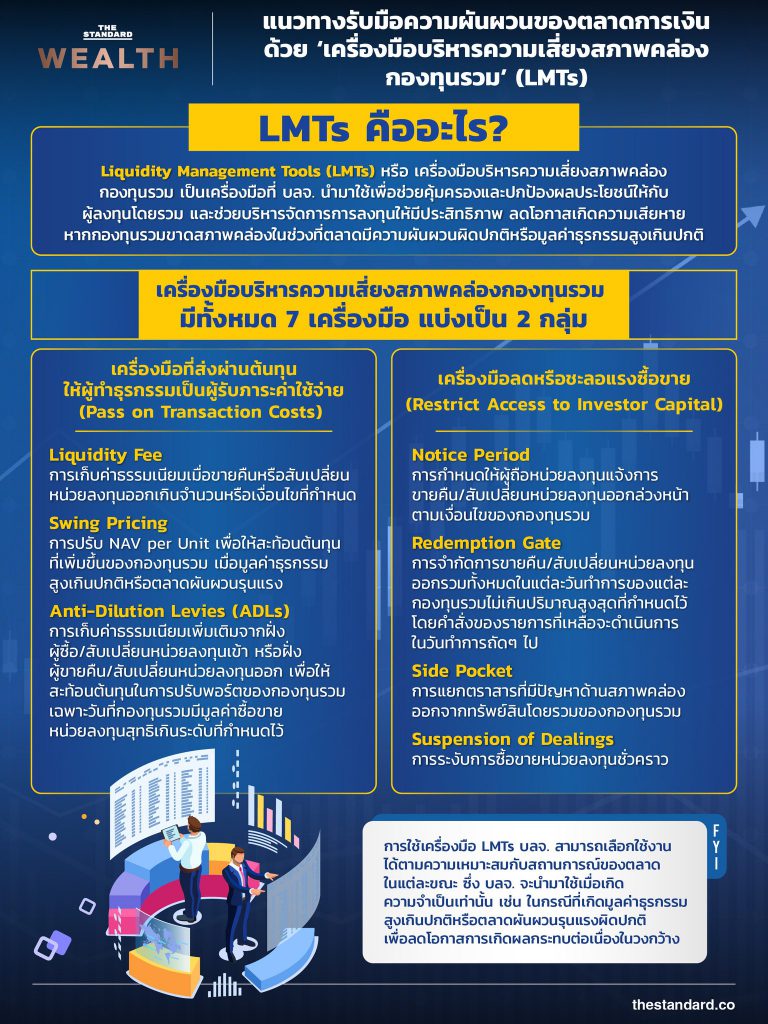

ด้วยเหตุนี้เอง สำนักงานคณะกรรมการกำกับหลักทรัพย์และตลาดหลักทรัพย์ (สำนักงาน ก.ล.ต.) ได้กำหนดให้บริษัทหลักทรัพย์จัดการกองทุนรวม (บลจ.) มีเครื่องมือบริหารความเสี่ยงสภาพคล่องกองทุนรวม หรือ Liquidity Management Tools (LMTs) เพื่อรักษาประโยชน์ของผู้ลงทุนโดยรวมและเป็นไปตามแนวทางสากลในการรักษาเสถียรภาพของกองทุน

LMTs เป็นเครื่องมือที่จัดทำขึ้นเพื่อช่วยคุ้มครองและปกป้องผลประโยชน์ให้กับผู้ลงทุน ลดโอกาสเกิดความเสียหายแก่ตัวกองทุนรวมหากกองทุนรวมขาดสภาพคล่อง และช่วยบริหารจัดการลงทุนให้มีประสิทธิภาพและเป็นธรรมกับผู้ถือหน่วยลงทุนโดยรวม

ปัจจุบันเครื่องมือบริหารความเสี่ยงสภาพคล่องกองทุนรวมที่ บลจ. นำมาใช้มีทั้งหมด 7 เครื่องมือ แบ่งเป็น 2 กลุ่ม ได้แก่

เครื่องมือที่ส่งผ่านต้นทุนให้ผู้ทำธุรกรรมเป็นผู้รับภาระค่าใช้จ่าย (Pass on Transaction Costs) เครื่องมือในกลุ่มนี้ ได้แก่ Liquidity Fee, Swing Pricing และ Anti-Dilution Levies (ADLs)

เครื่องมือลดหรือชะลอแรงซื้อขาย (Restrict Access to Investor Capital) เครื่องมือที่ใช้ในกลุ่มนี้ ได้แก่ Notice Period, Redemption Gate, Side Pocket และ Suspension of Dealings

ทั้งนี้ LMTs หรือ เครื่องมือบริหารความเสี่ยงสภาพคล่องกองทุนรวมทั้ง 7 เครื่องมือ บลจ. สามารถเลือกใช้งานได้ตามความเหมาะสมกับสภาวการณ์ของตลาดแต่ละขณะ

‘Liquidity Fee’ เป็นการเก็บค่าธรรมเนียมกับผู้ถือหน่วยลงทุนที่ขายคืนหรือสับเปลี่ยนหน่วยลงทุนออกเกินปริมาณที่กำหนดหรือเร็วกว่าระยะเวลาที่กำหนดเพื่อเก็บเข้ากองทุนรวม จึงสร้างความเป็นธรรมและสะท้อนต้นทุนธุรกรรมที่เกิดขึ้นในช่วงสถานการณ์ผิดปกติ

‘Swing Pricing’ เป็นการปรับ NAV ต่อหน่วยลงทุน เพื่อสะท้อนต้นทุนที่เกิดขึ้นจากการซื้อขายหลักทรัพย์ของกองทุนรวมในกรณีที่วันนั้นมีปริมาณซื้อหรือขายมากผิดปกติ

‘Anti-Dilution Levies’ เป็นการเรียกเก็บค่าธรรมเนียมจากฝั่งผู้ซื้อ/สับเปลี่ยนเข้า หรือฝั่งผู้ขาย/สับเปลี่ยนหน่วยลงทุนออกตามเงื่อนไขที่กำหนด โดยจะเรียกเก็บในวันที่มีการทำธุรกรรมมูลค่าเกินกว่าที่กองทุนรวมกำหนด เพื่อสะท้อนต้นทุนในการซื้อขายสินทรัพย์ของกองทุนรวม

‘Notice Period’ การกำหนดให้ผู้ลงทุนแจ้งการขายคืนหน่วยลงทุนล่วงหน้าก่อนที่จะขายคืนหรือสับเปลี่ยนหน่วยลงทุนออกตามเงื่อนไขของกองทุน ซึ่งแต่ละกองทุนรวมอาจมีรายละเอียดต่างกัน

‘Redemption Gate’ กำหนดเพดานการขายคืนหรือสับเปลี่ยนหน่วยลงทุนออกรวมทั้งหมดในแต่ละวันทำการ เพื่อลดความร้อนแรงและความเสี่ยงสภาพคล่องของกองทุนรวม โดยคำสั่งของรายการที่เหลือจะดำเนินการในวันทำการถัดๆ ไป

‘Side Pocket’ แยกทรัพย์สินของกองทุนรวมที่มีปัญหาด้านสภาพคล่องออกจากทรัพย์สินโดยรวมของกองทุนรวม

‘Suspension of Dealings’ ระงับการซื้อขายหน่วยลงทุนชั่วคราวและไม่รับคำสั่งซื้อขายใหม่ที่เกิดขึ้นในวันที่ประกาศใช้ เพื่อคุ้มครองประโยชน์ของผู้ถือหน่วยลงทุนโดยรวม

อย่างไรก็ดี การใช้เครื่องมือบริหารความเสี่ยงสภาพคล่องกองทุนรวม บลจ. จะนำมาใช้เมื่อเกิดความจำเป็นเท่านั้น เช่น ตลาดการเงินเกิดความผันผวนรุนแรงจากภาวะสงครามและสถานการณ์โรคระบาด หรือในกรณีที่เกิดการไถ่ถอนหน่วยลงทุนจำนวนมาก เพื่อลดความรุนแรงของผลกระทบที่อาจเกิดขึ้น

ศึกษารายละเอียดเพิ่มเติมได้ที่ https://bit.ly/3RnBQhp